MONEY : お金

DATE : 2024.07.02

今年からできる! 手取り給与を増やすテクニック

昇給しても手取りがあまり増えず首をかしげた経験はありませんか? 今回は、賢く手取り給与を増やす方法について、ファイナンシャルプランナーの高山さんがレクチャー。税金と控除について知り、自分に合った制度を活用すれば、今年から手元に残るお金を増やせる可能性があります。

今回教えてくれるのは……

高山 一惠(たかやま かずえ)さん

株式会社Money&You 取締役。慶應義塾大学卒業後、2005年に女性向けFPオフィス 株式会社エフピーウーマンを設立し10年にわたって取締役を務めた後に現職へ。明るく親しみやすい性格を活かした解説や講演に定評があり、講演や執筆活動・相談業務を通じて女性の人生に不可欠なお金の知識を伝えている。著書に『はじめての新NISA&iDeCo』(成美堂出版) など。

https://moneyandyou.jp/

なぜ? 年収が増えても手取りが増えない理由

「年収は少しずつ増えているのに、手取りは比例していない気がする……」という嘆きの声が、私のもとにもたくさん寄せられます。そう感じる理由のひとつは、収入が多くなるにつれて、所得税率がアップすることにあります。

所得税率は課税所得に応じて上がる仕組みになっており、これを「累進課税制度」と呼びます。経済格差の拡大を防ぐため、また社会的弱者へのサポートのため設けられている制度で、具体的な税率は以下のとおりです。

※平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1パーセント)を併せて申告・納付することとなります。

※平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1パーセント)を併せて申告・納付することとなります。参考:国税庁ホームページ No.2260 所得税の税率

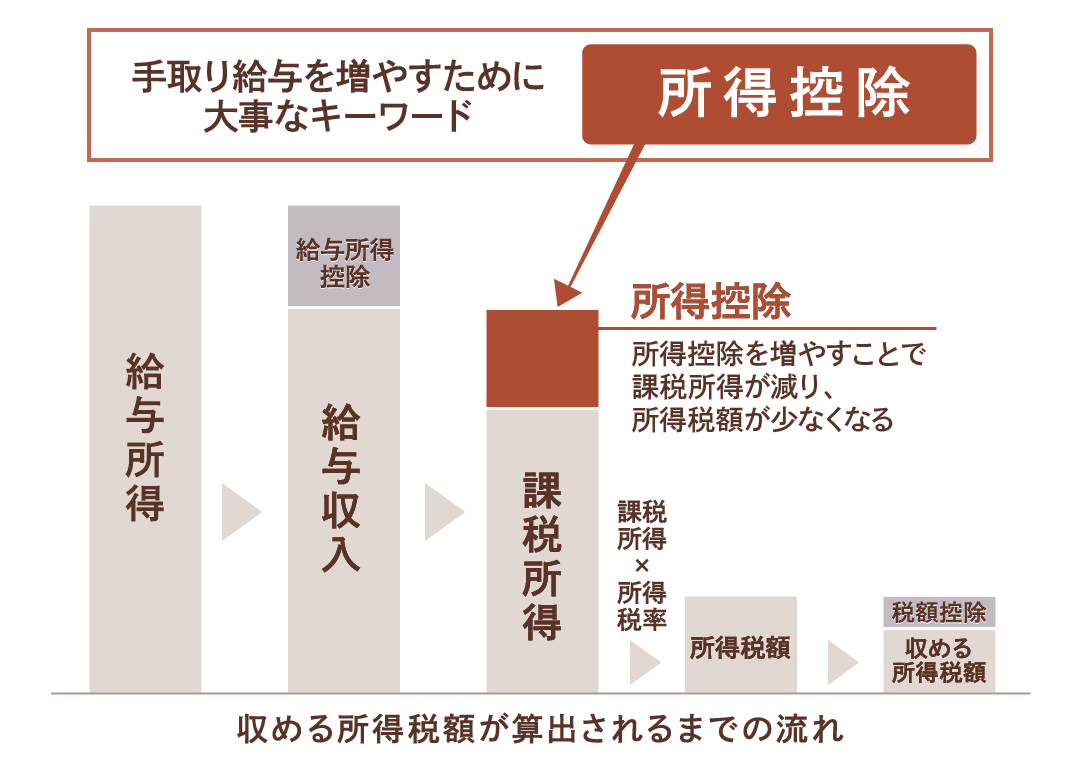

ここで着目したいのは、所得税は「課税所得×税率」で算出される点。また、住民税も課税所得によって決まります。つまり税率は変えられなくても、課税所得が減れば税金を抑えること(節税)が可能。手元に残るお金を増やせます。

課税所得を減らすためのキーワードとなるのが「所得控除」。所得控除とは、所得税額を計算するときに、本人や家族の状況、災害や病気といった個別の事情を税額に反映させる制度です。所得控除は15種類あります。

まずはここから! 手取りを増やす4つの方法

Life isをお使いの皆さんに意識してみてほしい所得控除制度には、以下のようなものがあります。

・寄附金控除

・住宅ローン控除

・生命保険料控除

・地震保険料控除

・医療費控除

・セルフメディケーション税制

この中で、私が特に活用しやすいと考えている制度が以下の4つです。

(1)iDeCo(イデコ)

iDeCoとは、私的年金制度のひとつで、簡単にいうと「自分年金」をつくる制度。掛金(上限があります)も金融商品も自分で決めて運用し、60歳以降にお金を引き出せるようになります。掛金は全額所得控除の対象になり、運用中の利益は非課税。さらに、老後お金を受け取る際にも税制上の優遇を受けられます。女性は長生きの傾向にあり、老後のお金に対する不安を抱えている方も多いので、老後資金を貯めながら今支払う税金も抑えられるのは大きなメリットといえるでしょう。

(2)生命保険料控除

生命保険に加入している場合、年間で支払った生命保険料に応じて、所得控除を受けられる制度です。生命保険や医療保険に加入しているにもかかわらず、所得控除を受けていない方は意外と多いもの。特に、忙しく働いてしっかり稼いでいる方ほど、「節税できるといっても少額だろう」とないがしろにしている印象です。金額の詳細には後ほど触れますが、節税は積み重ねが大事。ぜひ利用してほしいですね。

(3)医療費控除orセルフメディケーション税制

医療費控除は、年間の医療費が10万円を超えた場合に利用できる制度。一部の自由診療も対象となります。一方、セルフメディケーション税制は、スイッチOTC医薬品(要指導医薬品と一般用医薬品のうち、医療用から転用された医薬品)を、年間1万2,000円を超えて購入した場合に所得控除が受けられる制度です。医療費控除は比較的広く認知されていますが、セルフメディケーション税制は活用できる方が多いにもかかわらず、あまり知られていません。

なお、医療費控除とセルフメディケーション税制は併用できず、どちらかを選択する必要があります。

(4)寄附金控除

寄附金控除は、国が認めた認定NPOや公益社団法人等へ寄附した場合、寄附金額から2,000円を引いた分が所得控除になる制度です。国や自治体、学校や政党等への寄附も含まれます。自然災害に見舞われたり紛争が起こっていたりする地域への義援金は、寄附金控除の対象となります。

参考までに、会社員の場合、(1)iDeCoと(2)生命保険料控除は会社の年末調整で手続きできますが、(3)医療費控除orセルフメディケーション税制、(4)寄附金控除を活用するには、確定申告が必要です。

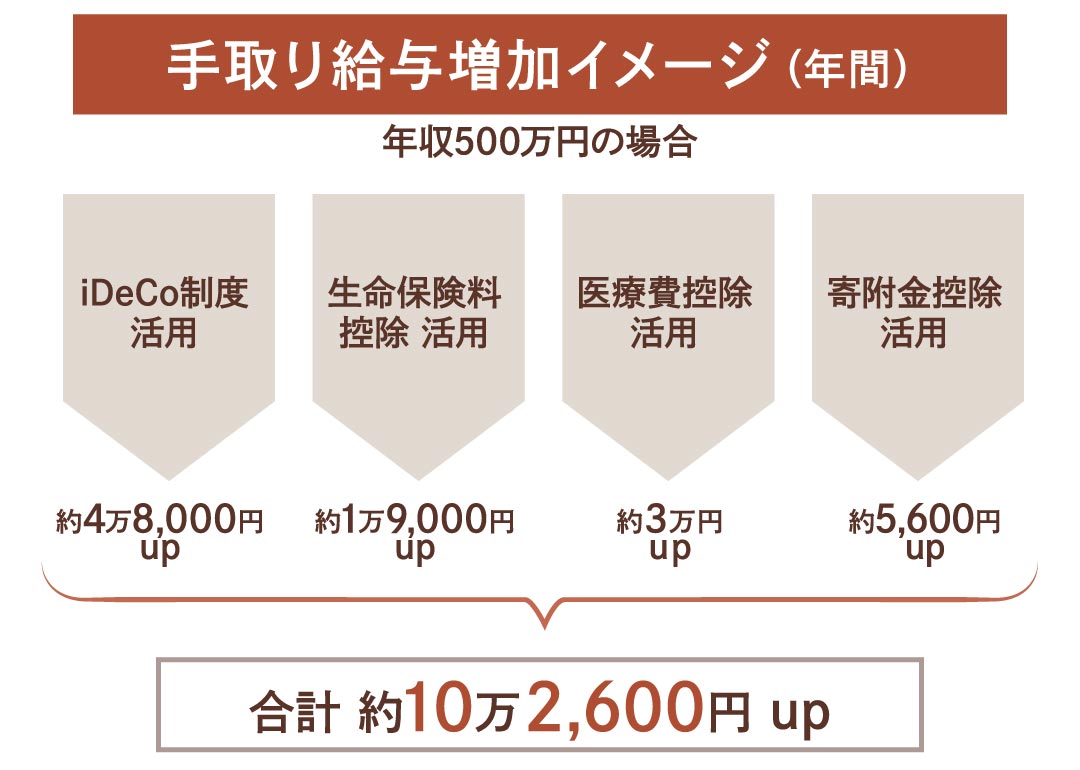

年収500万円なら、10万円以上の手取りアップになるケースも!

※掛金を毎月2万円(年間24万円)とした場合を想定

・生命保険料控除:約1万9,000円

※新生命保険料控除・介護医療保険料控除・新個人年金保険料控除をすべて利用

※適用限度額最大(所得税12万円、住民税7万円)まで控除を受ける場合を想定

・医療費控除:約3万円

※年間医療費が約30万円かかり、生命保険契約などに基づく入院費給付金が約5万円支払われた場合を想定

※医療費控除は利用しない、かつ、OTC医薬品を年間1万2,000円を超えて購入している場合「セルフメディケーション税制」が活用可能

約3万円分のOTC医薬品を購入した場合、「セルフメディケーション税制」活用で約3,600円の手取り給与増加になるケースもある

・寄附金控除:約5,600円

※約3万円の寄附した場合を想定

注:上記の数字はすべて、所得控除を活用することで減額される所得税・住民税を合わせた場合の金額=手取り給与増加額です。

モデルケースでは、医療費控除を利用した場合で、年間の手取り給与増加額はなんと10万2,600円に! 所得控除のための選択肢を知り賢く活用すれば、まとまった金額を手元に残せます。

控除制度を活用する魅力は「やれば必ず成果が出る」こと

近年は投資への注目度が高まっていますが、手元のお金を減らすリスクも少なからずあるのは事実。一方、所得控除を活用すれば手取り給与は必ず増えます。「投資を始めるのはまだ怖いけれど、手元に残るお金が少なくて不安」と感じているなら、まずは今回ご紹介した控除制度を活用して、手元に残るお金を確実に増やすことから始めてみてください。

そこから1歩進んで「今あるお金を増やしたい」と思ったら、新NISAの利用を検討するのもおすすめです。